Video: Hvornår kan jeg afskrive GAAP for dårlig gæld?

2024 Forfatter: Stanley Ellington | [email protected]. Sidst ændret: 2023-12-16 00:15

Du kan 't skrive fordringerne af indtil du opgiver at indsamle gæld . Brug godtgørelsesmetoden til regnskab til andre formål end indkomst skatter , estimering af en procentdel af forventede ubetalte tilgodehavender baseret på tidligere års tab.

Hvornår kan du så afskrive dårlig gæld?

Du kan kun fradrage beløbet du opkrævet af på dine bøger. Du kan kun hævde a dårlig gæld inden for en bestemt frist. For en totalt værdiløs gæld , du skal indgives med enten syv år fra den oprindelige returdato eller to år fra hvornår du betalte skatten, alt efter hvad der er senere.

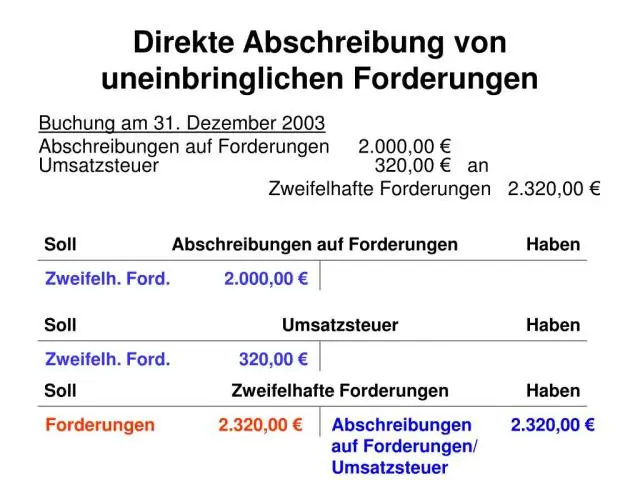

er metoden til direkte afskrivning tilladt under GAAP? Direkte skriv - off metode . Alment accepterede bogføringsprincipper ( GAAP ) kræver, at virksomhederne bruger godtgørelsen metode ved udarbejdelse af årsregnskaber. I direkte skrivning - off metode , vil en virksomhed ikke bruge en kvotekonto til at reducere sine tilgodehavender.

Hvilken metode kræves ligeledes af GAAP, hvis dårlig gæld er væsentlig?

§ Godtgørelsen metode er påkrævet til regnskabsaflæggelsesformål når dårlig gæld er væsentlig . Det har tre væsentlige træk: 1. Ikke -inkasserbare tilgodehavender estimeres og matches med salget i den samme regnskabsperiode, hvor salget fandt sted.

Hvorfor er godtgørelsesmetoden påkrævet af GAAP?

Godtgørelsesmetoder bruges til at redegøre for dårlig gæld (tilgodehavender, som en virksomhed ikke er i stand til at opkræve). Formålet med godtgørelsesmetoder er at rette sig efter GAAP matchningsprincip ved at gøre det muligt at registrere estimeret dårlig gældsudgift i samme periode som relateret kreditsalg.

Anbefalede:

Hvad er dårlig gæld i regnskab?

Udgifter til tab på debitorer er relateret til en virksomheds tilgodehavende på nuværende aktiver. Udgifter til uerholdelige fordringer omtales også som uinddrivelige kontiudgifter eller usikre kontiudgifter. Udgifter til tab på fordringer skyldes, at en virksomhed leverede varer eller tjenesteydelser på kredit, og kunden ikke betalte det skyldige beløb

Hvad betyder afskrivning af dårlig gæld?

På samme måde afskriver banker dårlig gæld, der er erklæret ikke-inddrivelig (såsom et lån på en nedlagt virksomhed, eller et kreditkort, der er i misligholdelse), og fjerner det fra deres balancer. En reduktion i værdien af et aktiv eller indtjening med størrelsen af en udgift eller et tab

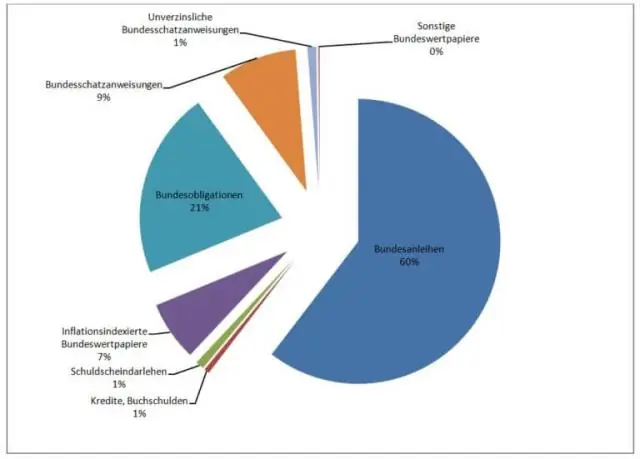

Er føderal gæld det samme som national gæld?

Det føderale underskud fortæller dig, hvor mange flere penge regeringen brugte på et enkelt år, end den modtog i indtægter. Den nationale gæld er på den anden side det kumulative beløb, som den føderale regering har lånt for at kompensere for alle disse underskud i de foregående år

Kan du afskrive goodwill?

Under US GAAP og IFRS afskrives goodwill aldrig, da den anses for at have en udefinerbar brugstid. I stedet er ledelsen ansvarlig for at værdiansætte goodwill hvert år og afgøre, om en værdiforringelse er nødvendig

Hvordan registrerer du en dårlig gæld i QuickBooks?

Registrer dårlig gæld Klik på menuen 'Kunder' og vælg 'Modtag betalinger' fra rullelisten. Vælg kunden med den dårlige debitor fra kundelisten. Vælg den linjepost, der svarer til debitorer. Klik på 'Rabatter og kreditter'. Vælg feltet 'Rabatbeløb', og indtast det samlede beløb for den uerholdelige fordringer