Video: Hvordan beregner man afkast på private equity?

2024 Forfatter: Stanley Ellington | [email protected]. Sidst ændret: 2023-12-16 00:15

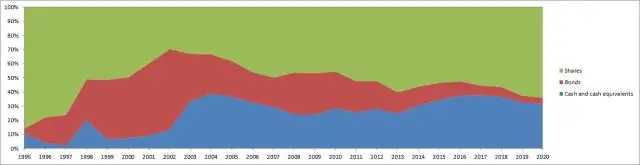

De er beregnet ved at dividere værdien af vender tilbage med det investerede beløb. To multipler, der typisk rapporteres af midler er fordeling til indbetalt kapital (DPI) og samlet værdi til indbetalt kapital (TVPI), som er forskellige med hensyn til, om de indeholder restværdier eller ej.

Simpelthen, hvad er en god IRR for private equity?

omkring 20-30 %

Udover ovenstående, hvad er en god mængde IRR? Typisk udtrykt i et procentinterval (dvs. 12%-15%), IRR er den årlige indtjening på en investering. En mindre klog investor ville være tilfreds ved at følge den generelle tommelfingerregel, at jo højere IRR , jo højere afkast; jo lavere IRR jo lavere risiko. Men det er ikke altid tilfældet.

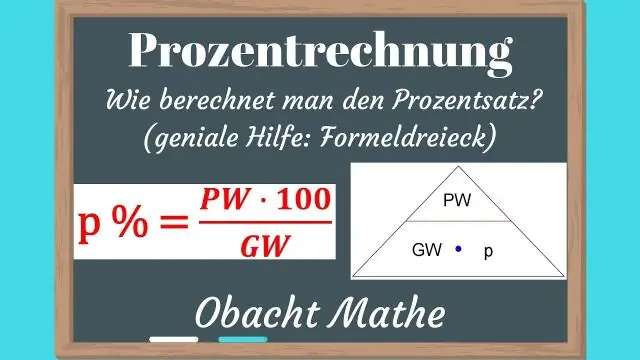

hvordan beregnes det foretrukne afkast?

Til Beregn det foretrukket afkast beløb, gange den samlede egenkapitalinvestering fra kommanditister med foretrukket afkast procent. Når du tegner en handel, bør den gennemsnitlige årlige pengestrøm overstige foretrukket afkast beløb, der tilbydes investorer, så du kan distribuere foretrukket afkast.

Hvad er typerne af private equity?

"Private equity" er et generisk udtryk, der bruges til at identificere en familie af alternative investeringsmetoder; det kan omfatte gearede buyout-fonde, vækstaktiefonde, venturekapital midler, visse ejendomsinvesteringsfonde , særlige gældsfonde (mezz, nødlidende osv.) og andre typer af særlige situationsfonde.

Anbefalede:

Er private equity asset management?

Et private equity -firma er et kapitalforvaltningsselskab. Det skaber investeringsfonde, der henter de fleste af deres penge fra eksterne investorer (pensionskasser, forsikringsselskaber, rige mennesker osv.) Og administrerer derefter disse midler

Hvad er afkast på aktionærernes midler?

Afkast på aktionærernes midler er et af forholdet mellem den overordnede lønsomhedsgruppe, som angiver rentabiliteten af en virksomhed i forhold til de midler, der leveres af aktionærerne eller ejerne

Hvad er nominelle afkast?

Nominelt afkast. Afkastet af en investering uden justering for inflation. Det beregnes blot ved at tage dollarbeløbet af afkastet og sammenligne det med det investerede beløb. Et højt nominelt afkast garanterer ikke et reelt overskud

Hvordan beregner du afkast til skala ved hjælp af Cobb Douglas produktionsfunktion?

Retur til skala I tilfælde af Cobb-Douglas-produktionsfunktionen, for at kontrollere, hvor meget output vil stige, når alle faktorer stiger proportionalt, multiplicerer vi alle input med en konstant faktor c. Y' repræsenterer det nye udgangsniveau. Som vi kan se, hvis alle input ændres med en faktor på c, øges output med c(β+α)

Hvordan indser en virksomhed, at den oplever et faldende afkast?

Loven om aftagende marginale afkast er en universel økonomisk lov, der siger, at hvis du i enhver produktionsproces gradvist øger ét input, mens du holder alle andre faktorer/input konstant, vil du til sidst komme til et punkt, hvor ethvert yderligere input vil have en progressivt fald i produktionen